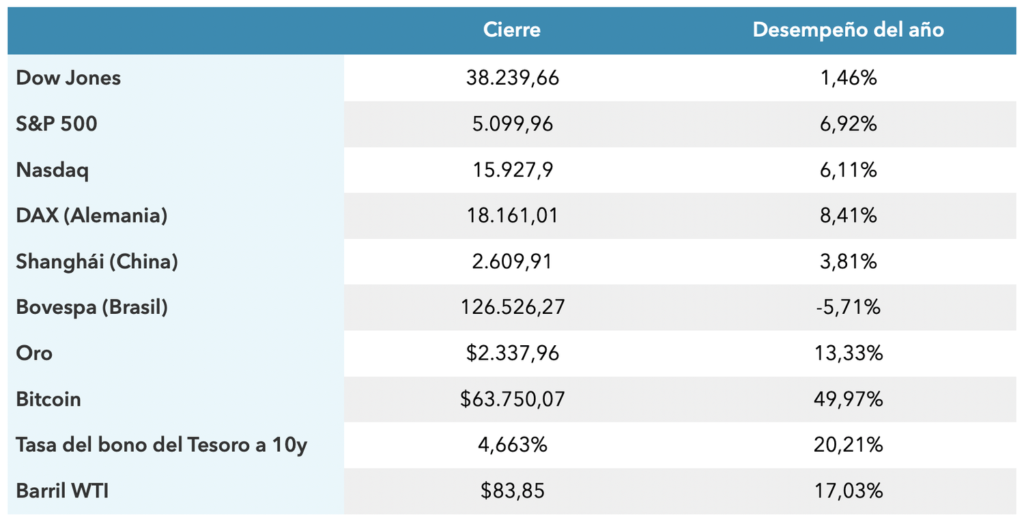

El mercado navegó una volátil semana, plena en anuncios macroeconómicos y reportes de resultados. Sin embargo, el cierre del día viernes registró significativas alzas que impulsaron los principales índices S&P 500 y Nasdaq Composite a su mejor semana desde el pasado mes de noviembre 2023.

Las acciones de las grandes tecnológicas se recuperaron gracias a sus sólidas ganancias reportadas. El S&P 500 que agrupa la más amplia representación del mercado avanzó un +1,02% para ubicarse en 5.099,96.

El Nasdaq, que agrupa las empresas del sector de tecnología subió un +2,03% para cerrar en 15.927,90 y registrar su mejor desempeño diario desde febrero. El promedio industrial Dow Jones subió 153,86 puntos, o un +0,4%, para terminar en 38.239,66.

El Especial Finantop

Esta semana fueron publicados dos de los más esperados indicadores macroeconómicas del primer trimestre en Los Estados Unidos: El Producto Interno Bruto (GDP), y el denominado Core PCE price index (índice de precios del gasto en consumo personal). Ambas cifras resultaron desfavorables y opuestas a los pronósticos, lo que ciertos analistas advierten como síntomas de alguna incipiente estanflación.

La estanflación es un término utilizado por los académicos para describir una situación inusual en la que una economía experimenta simultánemente la combinación de estancamiento económico (baja o nula tasa de crecimiento económico) e inflación (aumento generalizado y sostenido de los precios). En estas condiciones se gestan las consiguientes caída de la demanda y el aumento del desempleo.

Cifras reportadas esta semana:

El GDP: cayó a un ritmo anual del 1,6%, el nivel más bajo desde el segundo trimestre de 2022. Eso está muy por debajo de las estimaciones de consenso que oscilaban entre el 2,3% y el 2,5%, por debajo de la tasa del 3,4% observada en el cuarto trimestre de 2023.

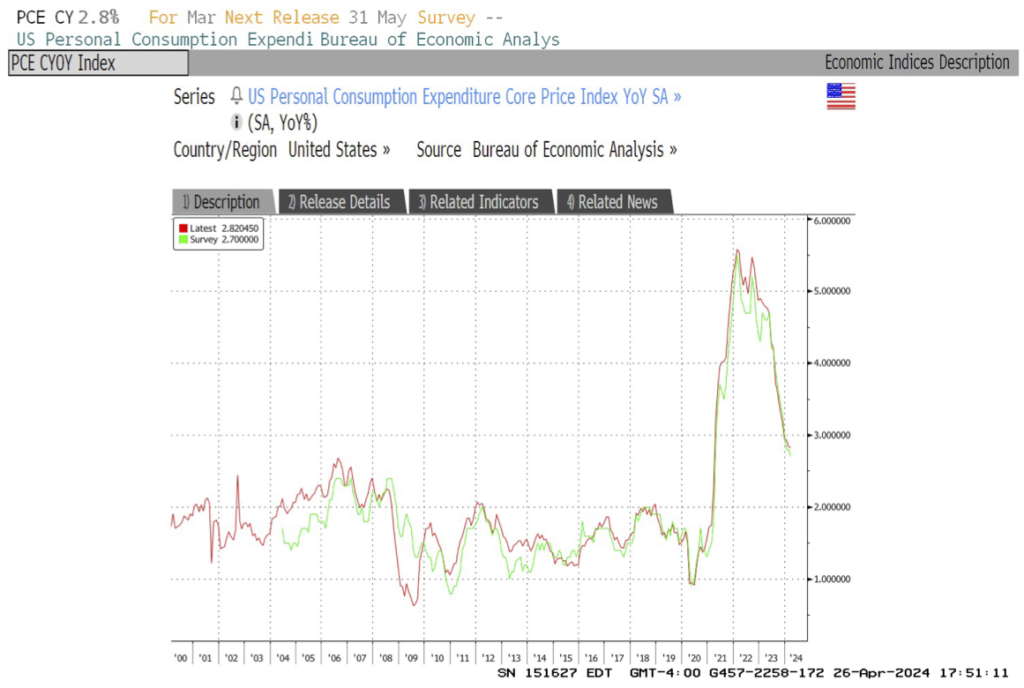

Core PCE price index: aumentó un 3,7% durante el trimestre, superando las expectativas de un 3,4% y frente al 2% del trimestre anterior. Este indicador es el que principalmente vigila la FED, puesto que en la opinión de sus funcionarios es el que más fielmente refleja la evolución de la inflación ya que excluye los gastos de alimentación y energía, los dos más volátiles componentes del Índice de Precios al Consumidor.

Reacción del Mercado: Inicialmente se desencadenó una venta súbita de futuros de acciones, inducida por los temores percibidos de que la actividad económica sea más débil de lo pronosticada. Los rendimientos de los Bonos de la Tesorería subieron abruptamente debido a ventas masivas ante la posibilidad de que las cifras de inflación habrían de asustar algunos miembros de la FED. Y algunos comentaristas empezaron a usar la palabra “estanflación”.

Sin embargo, otros analistas y economistas estuvieron prestos a argumentar que ante estos muy preliminares reportes se hace menester advertir que hay muchas mas historias que revisar antes de saltar a conclusiones tan drásticas:

- El economista de Pantheon Macro, Ian Shepherdson, afirma que la desaceleración del crecimiento no es un problema pasajero, pero que la inflación cederá en el Q2 2024.

- El economista Ernie Tedeschi declaró a WSJ, señalando que la disminuida cifra del GDP parece “estar impulsada por la debilidad de los componentes volátiles del índice, especialmente las exportaciones netas. Pero las cifras de compras y consumo interno, es decir el “PIB básico” (compuesto por el consumo y la inversión en activos fijos) crecieron un 3,1%, una muy significativa cifra”.

- Guy LeBas, Analista de estrategias de Janney, también declaró WSJ: «En términos de política monetaria, no hay nada aquí que cambie la narrativa de 2024 de un consumo bastante sólido, presiones de precios ligeramente elevadas y ninguna necesidad inminente de recortes de tasas de interés».

En cuanto a las expectativas del mercado sobre la conducta de la Reserva Federal, el informe del PIB eliminó las muy pequeñas posibilidades de que el FOMC volviera a subir sus tipos de tasa de interés este año. Pero los Traders de la Bolsa todavía están esperando un primer recorte en septiembre con una expectativa de otro en diciembre.

El Índice de Desempleo: en adición a las fuertes cifras de consumo, el indicador de desempleo es otra variable importante a considerar en los ambientes de estanflación. La gráfica 2 muestra el comportamiento del índice, que no da signos de afectación desfavorable frente a los resultados del PIB y la inflación.

Ya para el día viernes, cuando se disipan las preocupaciones ocasionadas por las cifras macroeconómicas, y los analistas ajustan sus criterios sobre su significado, el mercado regresa a enfocar la atención en los robustos reportes de las empresas para la Earnings Season Q1-24; y el Índice S&P 500 cierra al alza con su mejor semana desde Noviembre 2023.

ENERGÍA

El ETF de petróleo crudo más grande del mundo (The WisdomTree Brent Crude Oil exchange-traded commodity) ha decrecido más de 2.000 millones de dólares en menos de un año. Y no se debe a que los inversionistas encuentren atractivos otros ETF; es el rumor de los precios en alza lo que está provocando este éxodo masivo.

Según Bloomberg, la acción del ETF WisdomTree Brent Crude Oil tenía activos bajo gestión por unos 2.500 millones de dólares el verano pasado. Ahora, informa la publicación, esto se ha reducido a 396 millones de dólares, y los retiros se han acelerado en los últimos días.

En eso, los retiros parecen seguir las tendencias de los precios. A principios de este mes, el Brent superó los 90 dólares por barril y, después de una breve pausa a principios de esta semana, volvió a superar ese umbral tras el último ataque israelí a la Franja de Gaza en medio de informes sobre un posible alto el fuego.

Si bien es cierto que actualmente los precios están aumentando principalmente debido a acontecimientos geopolíticos, los fundamentos también están en juego. Un número cada vez mayor de pronosticadores están actualizando sus predicciones para los puntos de referencia este año en función de las expectativas de una demanda resiliente y una oferta cada vez más ajustada. Y los inversionistas están siguiendo la tendencia.

VENEZUELA

En la Bolsa de Valores de Caracas, entre el 22 y el 26 de abril de 2024, se negoció un total de 78.082.574 bolívares. Ó unos 429.000 US $/día.

Los valores cuyos precios aumentaron, en el período, fueron PC-IBC (+19,80%), Corporación Grupo Químico (+19,68%), Inmuebles, Valores & Capitales (+18,43%), CANTV Clase D (+11,74%), Telares de Palo Grande (+11,70%), Envases Venezolanos (+9,44%), Corimon (+8,70%), Sivensa (+3,70%), Manpa (+2,62%), Banco Nacional de Crédito(+2,50%), Fondo de Valores Inmobiliarios Clase B (+1,84%), Mercantil Servicios Financieros Clase B (+0,74%).

CIERRES